在资金流动偏紧的情况下,企业纷纷选择上市集资“过冬”,而从新加坡、马来西亚等国家到香港上市的企业也在今年明显增多。这不,又一家新加坡的泊车系统集成商向港交所递交了上市资料。

据智通财经APP获悉,新驻车系统有限公司已于9月11日向港交所递交了招股说明书,申请主板上市,城高融资有限公司为独家保荐人。

该公司如此舍近求远的奔赴香港上市,是否有引人注目的地方?

据招股书显示,新驻车系统成立于1993年,专注于为新加坡的停车场提供自动化泊车系统及保养、检修服务。该公司目前有8套自动化泊车系统,其中5套为SunPark无现金自动化泊车系统,3套为SunPark辅助自动化泊车系统。

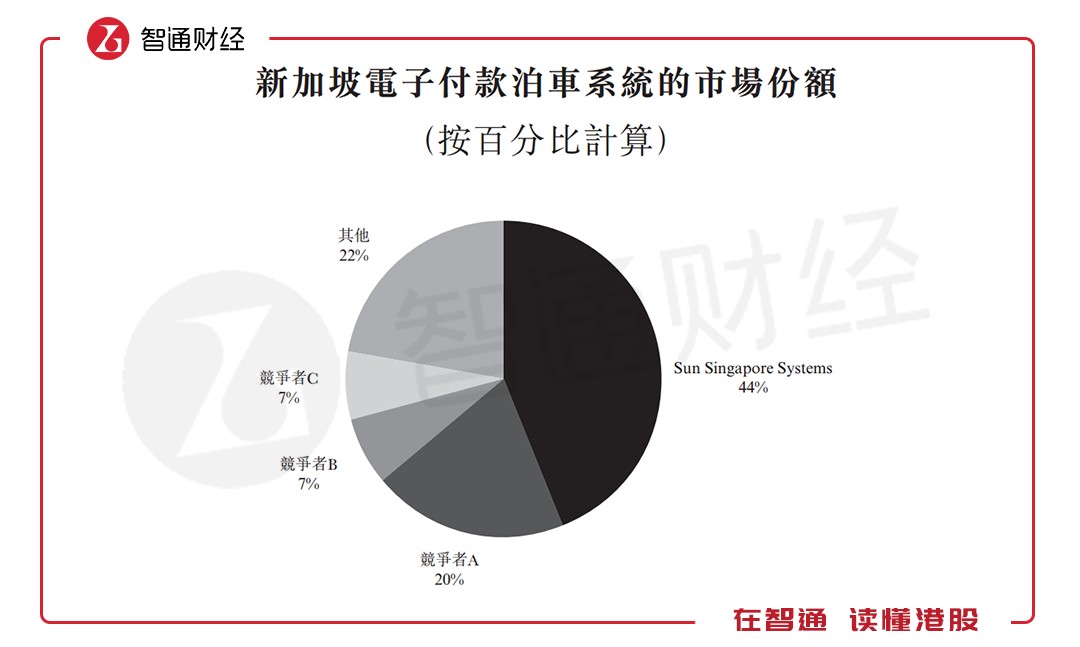

经过15年的辛苦运营,新驻车系统已占据了较大的市场份额。截止2017年底,在新加坡房屋发展局和市区重建局管理的2900个停车场,其中的1284个停车场使用了SunPark的自动化泊车系统,占市场份额的44%,成为了新加坡电子付款泊车系统市场的NO.1。

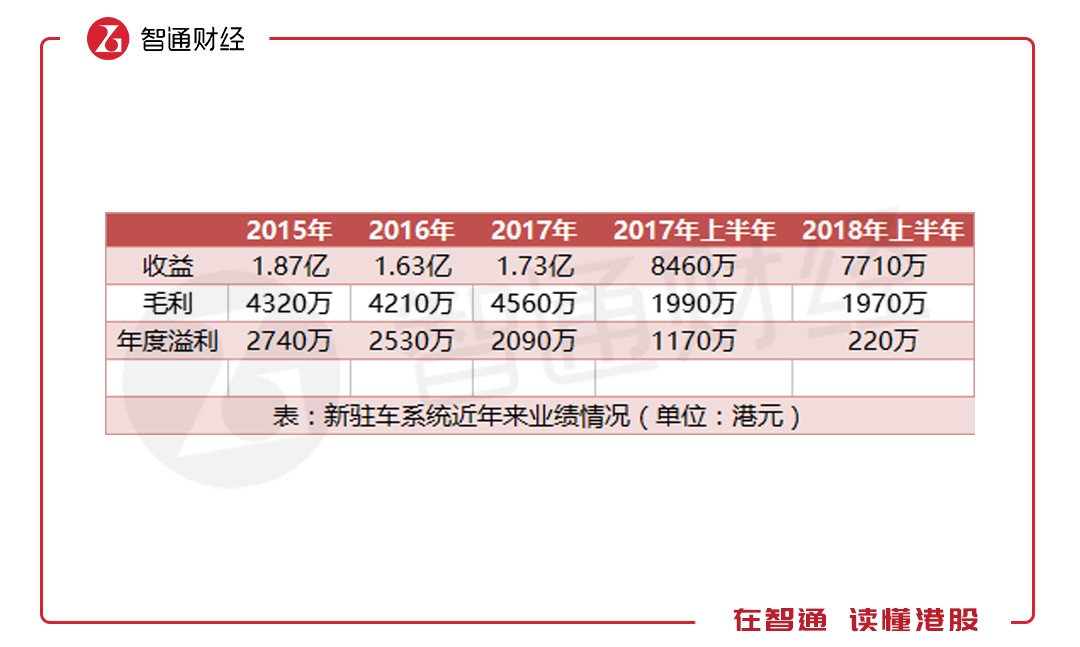

虽然新驻车系统的市占率“一骑绝尘”,但从业绩看,却不尽如人意。2015-2017年,收入先减后升,但总体呈下滑走势;毛利总体呈上涨走势,但幅度不大;年度溢利逐年下滑,从2015年的2740万下跌至2017年的2090万港元。

且2018年上半年的业绩与2017年同期相比,有所下滑。2018年上半年的年度溢利为220万,这主要是扣除了上市开支,经调整后,该期年度溢利为1150万,仍低于2017年同期。

业绩的下滑的主要原因,是该公司在公营停车场的收入整体减少所致。2015年时,公司来自公营停车场的收入为2256.9万新加坡元,占公司总收入的83.2%,但至2017年,收入降至1747.9万新加坡元,收入占比下滑至72.2%。而来自私营的收入逐年提升,由2015年的455.7万增加至671.4万。

好在新驻车系统的关键财务指标依旧良好。毛利率从2015年的23.1%逐渐上升至2017年的26.3%,经调整纯利率由2015年的14.7%逐渐提升至2017年的15.7%。与此同时,公司的流动资金充裕,截止2017年底,新驻车系统的流动比率为1.9倍,速动比率为1.7倍,且资产负债率(负债除以资产)为47.9%,负债率并不算高。

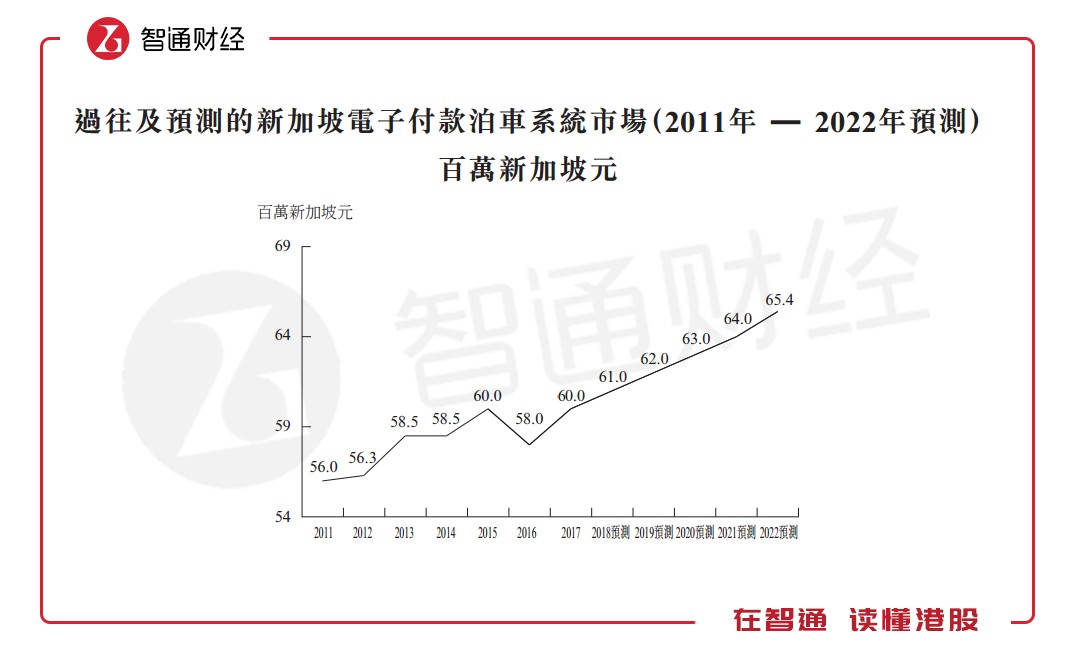

但对于未来的发展,新驻车系统仍有很长的路要走。首先,新加坡的电子付款泊车系统市场增长缓慢。2017至2022年,预计该市场的规模从6000万新加坡元增长至6540万元,5年的复合增长率不到2%,公司虽有最大的市场占有率,但在行业发展疲软的情况下,很难有较大的突破。

显然,公司也知道天花板明显,所以在招股书中表示,将在未来开拓香港市场。但香港停车场管理系统市场在2017-2022年的发展速度还不如新加坡,且香港市场竞争更为剧烈,主要活跃参与者已有8家。

总体来看,新驻车系统的财务指标虽好,但在行业疲软的情况下,天花板明显,业绩增长“有气无力”;公司为此打算开启海外扩张,但面对竞争更为剧烈的香港市场,能否啃下这块“硬骨头”还未可知。