每日经济新闻(博客,微博)记者 袁园 每日经济新闻编辑 廖丹

浙商银行A股上市还正处于进行时,该行第二大股东旅行者汽车集团有限公司(以下简称“旅行者汽车集团”)就准备转让其持有的浙商银行全部股份。

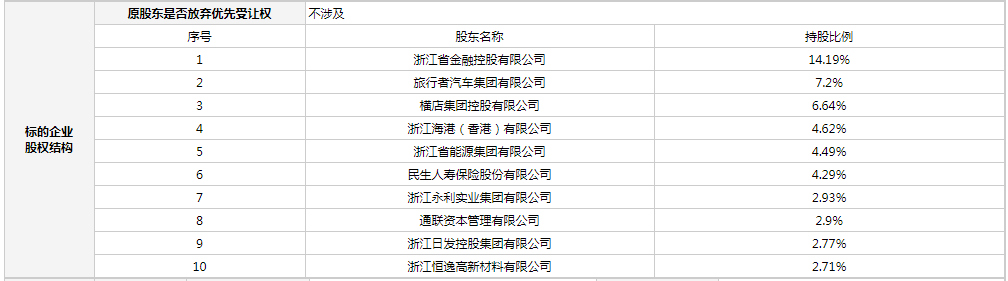

近期,上海联合产权交易所显示,旅行者汽车集团拟转让浙商银行约13.47亿股股份,占比达到7.2%,转让底价为68.69亿元,公开挂牌时间截止到12月2日。

《每日经济新闻》记者注意到,此次股权转让并非是旅行者汽车集团的个人行为,而是中国银保监会安邦保险集团股份有限公司接管工作组受上海一中院委托,对浙商银行13.47亿股股份进行处置。

转让底价68.69亿元

转让底价68.69亿元根据上海一中院拍卖(变卖)委托书,中国银保监会安邦保险集团股份有限公司接管工作组受上海一中院委托,对浙商银行股份有限公司约13.47亿股股份进行处置。

对应转让的是旅行者汽车集团持有的浙商银行7.2%股权,旅行者汽车集团也是浙商银行第二大股东,此次转让设定了68.69亿元底价。 数据来源:上海联合产权交易所

数据来源:上海联合产权交易所上海联交所披露称,由于本次转让为司法处置,本次交易不签订《产权交易合同》,上海联交所在收到全部产权交易价款后向受让方出具产权交易证明。受让方的权利义务以本次交易的全部公布文件中的规定为准。

在受让方资格条件方面,意向受让方应符合《中华人民共和国银行业监督管理法》《中华人民共和国商业银行法》《商业银行股权管理暂行办法》等多项法规及其他规范性文件规定的中资商业银行股东资格条件的相关要求。

具体而言,意向受让方成为持有或控制商业银行百分之五以上股份或表决权,或持有资本总额或股份总额不足百分之五但对商业银行经营管理有重大影响的股东的:

1、遵守法律法规、监管规定和公司章程,并就入股商业银行的目的作出说明;

2、意向受让方及关联方、一致行动人作为主要股东参股商业银行的数量不得超过2家,或控股商业银行的数量不得超过1家(根据国务院授权持有商业银行股权的投资主体、银行业金融机构,法律法规另有规定的主体入股商业银行,以及投资人经银保监会批准并购重组高风险商业银行除外);

3、意向受让方自取得股权之日起五年内不得转让所持有的股权等。

前三季度浙商银行实现净利润114亿元

据悉,浙商银行是中国12家全国性股份制商业银行之一,前身为“浙江商业银行”,2004年6月30日,经中国银监会批准,重组、更名、迁址,改制为现在的浙商银行,并于2004年8月18日正式开业。2016年3月,浙商银行在香港联交所挂牌上市。

近期,已在港股上市的浙商银行又在积极筹备A股IPO。8月29日,在2019年第109次发行审核委员会工作会议上,浙商银行通过发审委审核;10月11日,证监会正式核发浙商银行IPO批文;10月23日,浙商银行公告称,因本次发行价格对应的2018年摊薄后发行市盈率高于中证指数有限公司发布的行业最近一个月平均静态市盈率,原定10月24日进行的网上、网下申购将推迟至11月14日,网上路演推迟至11月13日。

公开信息显示,浙商银行股票A股代码为“601916”,此次发行股份数量为25.5亿股,若成功发行,预计募集资金总额125.97亿元,扣除发行费用1.59亿元(不包含增值税)后,预计募集资金净额为124.38亿元。

挂牌数据显示,2018年浙商银行实现营业收入389.43亿元,营业利润138.82亿元,净利润115.6亿元。最新发布的三季度财务数据概要显示,2019年前三季度,浙商银行实现营业收入344.03亿元;净利润114.08亿元。

目前正值浙商银行A股上市的关键时点,此次股权转让要求意向受让方承诺继续履行旅行者汽车集团对标的股份在浙商银行A股股票在上海证券交易所上市交易之日起36个月内锁定的承诺,并遵守相关监管机构的规定及要求。