香港新聞網11月15日電 據香港《文匯報》報道,人人都想“退而無憂”,但坊間有關“要有幾多錢才好退休”,有說是600萬,有說1,000萬元,莫衷一是。富達國際昨日正式推出“富達退休儲蓄法則”,指香港人在65歲退休時,需要累積相當於退休前年薪12倍的資金,才能夠維持退休之前的生活方式。若以本港最新的僱員每月工資中位數16,800元計,年薪12倍即約242萬元。

建議4法則確保達標

“法則”圍繞每年儲蓄率、儲蓄進度計、入息替代率,以及潛在可持續提取率四個關鍵的退休參數,為港人設定退休儲蓄目標,並提供進度監察的指引;以使用投資者個人年薪的倍數作為計量單位,指引退休儲蓄進度,更好地配合每個人的財務情況。例如,若一位65歲長者退休時年薪為36萬元,根據12倍的儲蓄倍數,他需要約432萬元的儲蓄,以確保退休後生活質素不變。

“法則”亦提供不同年齡階段的儲蓄目標,香港人在年滿35歲時,若退休儲蓄進度理想,應累積相當於年薪3倍的資金作為退休用途。例如,假設一位35歲的年輕工作人士年薪為20萬港元,他的退休儲蓄應已達到年薪3倍,即60萬元。如此類推,儲蓄進度在45歲時應增至6倍;55歲時增至9倍;直至65歲退休時達到12倍。

每年儲起入息兩成

為幫助港人達成退休儲蓄目標,“法則”建議工作人士在10%的強積金供款以外,於25至65歲期間,每年再儲蓄年入息20%(每年儲蓄率)或以上的稅前收入作退休用途。富達的分析發現,大部分香港人的個人儲蓄需要足夠提供相當於48%(入息替代率)的退休前入息,才可保持退休後生活方式不變。假如由25歲至65歲每年儲起收入的20%(MPF供款除外),應足以實現這一財務目標。

對於港人如何更好地為退休儲蓄,富達國際香港退休金業務總監陸劍平建議,首先是盡早開始,尤其是針對年輕一代,加長累積時間可以讓他們充分利用複息效應。其二是養成良好的儲蓄習慣,即使只是增加1%的儲蓄率,長期來看也會為退休儲蓄帶來可觀的財富。第三,積極、正確地進行投資,對於港人來說,退休投資的主要方式有強積金投資和個人儲蓄投資;在任何情況下,投資者需根據個人風險承受能力及對回報的要求制定合理策略,並長期投資。

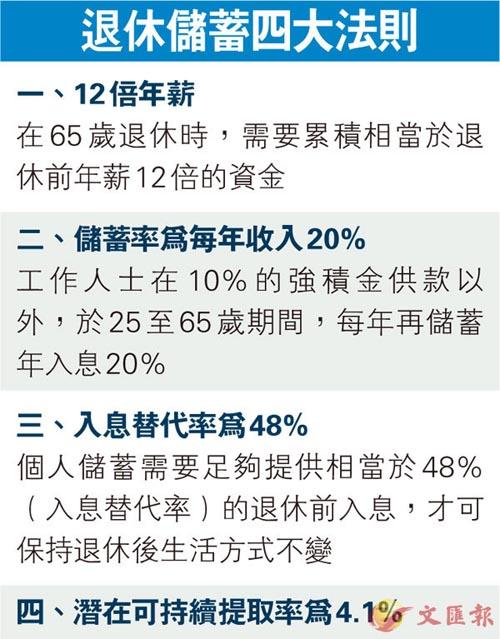

退休儲蓄四大法則

一、12倍年薪

在65歲退休時,需要累積相當於退休前年薪12倍的資金

二、儲蓄率為每年收入20%

工作人士在10%的強積金供款以外,於25至65歲期間,每年再儲蓄年入息20%

三、入息替代率為48%

個人儲蓄需要足夠提供相當於48%(入息替代率)的退休前入息,才可保持退休後生活方式不變

四、潛在可持續提取率為4.1%